RAI FBPC 2024

Aqui você vai ficar por dentro do resultado

dos investimentos do Plano Saldado e de diversos outros detalhes sobre o seu desempenho em 2024.

Além disso, poderá ler uma análise do cenário econômico global e as perspectivas para 2025!

Plano

SALDADO

CONSIDERAÇÕES ECONÔMICAS À

GESTÃO DOS

Investimentos

O ano de 2024 foi extremamente desafi¬ador para a gestão de investimentos. Após um 2023 com excelentes resultados, as perspectivas eram positivas, com expectativas de inflação e juros em queda, tanto no Brasil, quanto no exterior.

Entretanto, os meses foram passando e o conjuntura caminhou na direção oposta, reflexo da deterioração crescente dos fundamentos econômicos e da consequente frustração dos investidores. Nos EUA, a expectativa de um ciclo de corte de juros logo no início do ano não se confirmou, contaminando o fluxo financeiro global, uma vez que sua taxa de juros é a principal referência para precificação de ativos, com aumento da aversão ao risco, sobretudo, em relação aos mercados emergentes.

No Brasil, o enfraquecimento da confiança dos investidores no arcabouço fiscal acabou funcionando como um gatilho para o aumento da volatilidade no mercado financeiro. A leitura predominante de perda de credibilidade do compromisso fiscal do governo central e quanto a sua capacidade de atingir as metas estabelecidas foi realimentando a aversão ao risco e, por decorrência, os prêmios se elevaram continuamente. A inflação, por sua vez, mostrou deterioração crescente ao longo do ano. O IPCA encerrou 2024 em 4,83%, ligeiramente acima do teto da meta de 4,5% e consistentemente fora da expectativa inicial. Em resposta, a taxa básica de juros, a Taxa Selic, ao invés de queda, conforme esperado no início do ano, passou a subir em meados do ano, fechando em 12,25%, registrando uma taxa média superior a 10,80%.

CONSIDERAÇÕES ECONÔMICAS À

GESTÃO DOS

Investimentos

O ano de 2024 foi extremamente desafiador para a gestão de investimentos. Após um 2023 com excelentes resultados, as perspectivas eram positivas, com expectativas de inflação e juros em queda, tanto no Brasil, quanto no exterior.

Entretanto, os meses foram passando e o conjuntura caminhou na direção oposta, reflexo da deterioração crescente dos fundamentos econômicos e da consequente frustração dos investidores. Nos EUA, a expectativa de um ciclo de corte de juros logo no início do ano não se confirmou, contaminando o fluxo financeiro global, uma vez que sua taxa de juros é a principal referência para precificação de ativos, com aumento da aversão ao risco, sobretudo, em relação aos mercados emergentes.

No Brasil, o enfraquecimento da confiança dos investidores no arcabouço fiscal acabou funcionando como um gatilho para o aumento da volatilidade no mercado financeiro. A leitura predominante de perda de credibilidade do compromisso fiscal do governo central e quanto a sua capacidade de atingir as metas estabelecidas foi realimentando a aversão ao risco e, por decorrência, os prêmios se elevaram continuamente. A inflação, por sua vez, mostrou deterioração crescente ao longo do ano. O IPCA encerrou 2024 em 4,83%, ligeiramente acima do teto da meta de 4,5% e consistentemente fora da expectativa inicial. Em resposta, a taxa básica de juros, a Taxa Selic, ao invés de queda, conforme esperado no início do ano, passou a subir em meados do ano, fechando em 12,25%, registrando uma taxa média superior a 10,80%.

Houve breves momentos de recuperação do ânimo dos investidores, entre meados de junho e agosto, com bolsa de valores doméstica batendo na máxima histórica, mas os ventos contrários externos e, sobretudo, internos foram mais fortes. Muito esperado ao longo dos meses finais, o anúncio de um novo pacote fiscal, divulgado após várias postergações no mês de novembro, gerou ainda mais preocupação entre os investidores, pois além de não endereçar de maneira incisiva o compromisso com controle de gastos e a reversão do crescimento da dívida pública, acabou gerando aumento da tensão existente, ao trazer ao trazer temas envolvendo potenciais renúncias fiscais, em momento desfavorável.

Na esteira da deterioração das expectativas quanto a economia doméstica, registrou-se forte saída de capitais financeiros de curto prazo do país durante o ano, alcançando aproximadamente US$ 15,9 bilhões. Nossa moeda, por sua vez, sofreu forte desvalorização, mesmo com intervenções pesadas do Banco Central no mercado de câmbio, fechando o ano em R$/US$ 6,19. Para o mercado acionário, as expectativas eram moderadamente positivas, com crescimento algo próximo a 6,8% no ano. Não obstante, também sofreu bastante, registando importante queda de mais de 10%, sobretudo, nas últimas semanas de dezembro.

A curva de juros, por sua vez, abriu bastante ao longo do ano. As curvas de juros futuros fecharam o ano indicando Taxa Selic superior a 15,0% para os anos seguintes, fruto de expectativas de inflação em patamares historicamente elevados. Na esteira, as taxas de juros das NTN-B também se elevaram consideravelmente ao longo do ano.

Houve breves momentos de recuperação do ânimo dos investidores, entre meados de junho e agosto, com bolsa de valores doméstica batendo na máxima histórica, mas os ventos contrários externos e, sobretudo, internos foram mais fortes. Muito esperado ao longo dos meses finais, o anúncio de um novo pacote fiscal, divulgado após várias postergações no mês de novembro, gerou ainda mais preocupação entre os investidores, pois além de não endereçar de maneira incisiva o compromisso com controle de gastos e a reversão do crescimento da dívida pública, acabou gerando aumento da tensão existente, ao trazer ao trazer temas envolvendo potenciais renúncias fiscais, em momento desfavorável.

Na esteira da deterioração das expectativas quanto a economia doméstica, registrou-se forte saída de capitais financeiros de curto prazo do país durante o ano, alcançando aproximadamente US$ 15,9 bilhões. Nossa moeda, por sua vez, sofreu forte desvalorização, mesmo com intervenções pesadas do Banco Central no mercado de câmbio, fechando o ano em R$/US$ 6,19. Para o mercado acionário, as expectativas eram moderadamente positivas, com crescimento algo próximo a 6,8% no ano. Não obstante, também sofreu bastante, registando importante queda de mais de 10%, sobretudo, nas últimas semanas de dezembro.

A curva de juros, por sua vez, abriu bastante ao longo do ano. As curvas de juros futuros fecharam o ano indicando Taxa Selic superior a 15,0% para os anos seguintes, fruto de expectativas de inflação em patamares historicamente elevados. Na esteira, as taxas de juros das NTN-B também se elevaram consideravelmente ao longo do ano.

Considerando que representam metade dos recursos garantidores dos planos, aproximadamente, os ajustes de marcação a mercado destes títulos tiveram impacto fundamental no desempenho dos investimentos em 2024. Adicionalmente, mesmo contando com uma carteira acionária diversificada, houve retração, em linha com a bolsa brasileira. No segmento de investimentos estruturados, também formos impactados pelo cenário de volatilidade. Mesmo com algumas realocações, reduzindo participação de fundos de alta volatilidade para fundos baixa volatilidade, estratégia acertada, o segmento teve bastante dificuldade.

Por outro lado, os investimentos no segmento exterior, como esperado, atenuaram os impactos negativos acima citados. Um tanto pela escolha de bons gestores e estratégias, outro tanto porque mantivemos metade dessa carteira exposta à variação cambial, fator que contribuiu muito positivamente no desempenho do segmento por aqui. Outra parte da carteira, mantida em renda fixa pós-fixada, com disponibilidade imediata, atrelados à taxa Selic, que também teve boa rentabilidade no ano, totalizando uma rentabilidade média da carteira consolidada de 6,24% ao ano, não atingindo as metas atuariais de cada plano.

Para 2025, espera-se que seja um ano novamente bastante desafiador, tanto no cenário interno, quanto no externo. Dado o patamar comprimido atual, projetamos um desempenho ligeiramente superior ao ano que se encerrou, sobretudo, nos segmentos de risco, bem como leve fechamento na curva de juros. Não obstante, seguiremos com uma postura conservadora, buscando gerenciar os ativos de forma defensiva, priorizando a qualidade e consistência de longo prazo nos ativos investidos.

Considerando que representam metade dos recursos garantidores dos planos, aproximadamente, os ajustes de marcação a mercado destes títulos tiveram impacto fundamental no desempenho dos investimentos em 2024. Adicionalmente, mesmo contando com uma carteira acionária diversificada, houve retração, em linha com a bolsa brasileira. No segmento de investimentos estruturados, também fomos impactados pelo cenário de volatilidade. Mesmo com algumas realocações, reduzindo participação de fundos de alta volatilidade para fundos de baixa volatilidade, estratégia acertada, o segmento teve bastante dificuldade.

Por outro lado, os investimentos no segmento exterior, como esperado, atenuaram os impactos negativos acima citados. Um tanto pela escolha de bons gestores e estratégias, outro tanto porque mantivemos metade dessa carteira exposta à variação cambial, fator que contribuiu muito positivamente no desempenho do segmento por aqui. Outra parte da carteira, mantida em renda fixa pós-fixada, com disponibilidade imediata, atrelados à taxa Selic, que também teve boa rentabilidade no ano, totalizando uma rentabilidade média da carteira consolidada de 6,24% ao ano, não atingindo as metas atuariais de cada plano.

Para 2025, espera-se que seja um ano novamente bastante desafiador, tanto no cenário interno, quanto no externo. Dado o patamar comprimido atual, projetamos um desempenho ligeiramente superior ao ano que se encerrou, sobretudo, nos segmentos de risco, bem como leve fechamento na curva de juros. Não obstante, seguiremos com uma postura conservadora, buscando gerenciar os ativos de forma defensiva, priorizando a qualidade e consistência de longo prazo nos ativos investidos.

A rentabilidade do Plano de Benefícios Saldado no ano foi de 8,90%, considerando o parâmetro de desempenho (taxa mínima atuarial) de 10,94%, no mesmo período. O segmento de renda fixa obteve retorno de 10,02%; o segmento de renda variável, de -13,95%; o segmento de Investimentos Estruturados valorizou 4,82%; o segmento de Investimentos no Exterior apresentou retorno de 32,65%; o segmento Imobiliário 12,71% e o segmento de Operações com Participantes correspondeu a 14,62%.

8,90%

Rentabilidade Plano

Saldado em 2024

CONSIDERAÇÕES SOBRE À

GESTÃO PREVIDENCIAL

Resultado da Avaliação Atuarial de 2024

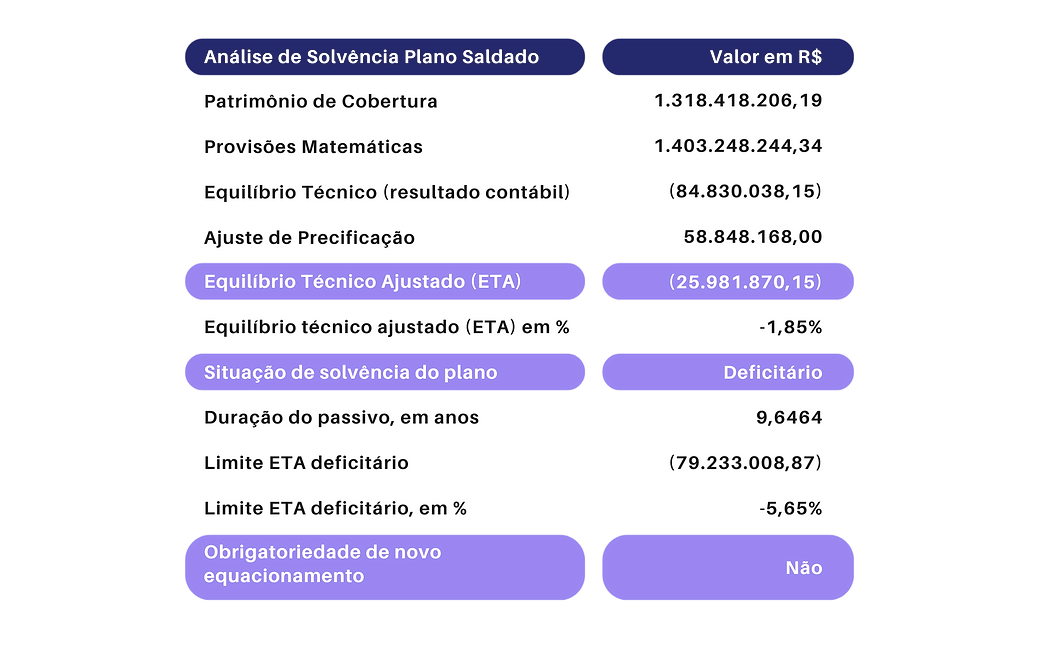

Na Avaliação Atuarial de 2024 do Plano Saldado foi apurado déficit técnico acumulado de R$ 84.830.038,15.

O resultado técnico apresentado no exercício teve origem em diversos fatores que ocasionaram perdas atuariais, sendo o principal deles a rentabilidade abaixo da meta atuarial (a rentabilidade nominal líquida dos recursos garantidores do plano ao longo do ano de 2024 foi de 9,05%, contra uma meta atuarial de 11,02%, composta por INPC e 5,89%), representando uma perda de R$ 23 milhões. Observação: cálculo realizado para fins de Avaliação Atuarial considera um mês de defasagem para o indexador do plano (INPC/IBGE), ou seja, de dezembro de 2023 a novembro de 2024;

O Patrimônio de Cobertura (que representa a parcela do ativo que efetivamente está disponível para cobertura dos compromissos do plano com pagamento de benefícios) fechou 2024 em R$ 1.318.418.206,19 (contra R$ 1.318.577.982,98 em 31-12-2023).

O total do passivo atuarial fechou, em 31-12-2024, em R$ 1.492.495.377,65, (R$ 1.409.418.074,55 Provisões Matemáticas de Benefícios Concedidos e R$ 83.077.303,10 Provisões Matemáticas de Benefícios a Conceder), representando um aumento de 0,72% em termos nominais com relação ao exercício anterior (R$ 1.481.868.913,15).

Um fator que impactou fortemente o crescimento do passivo atuarial foi a inflação do período, que acarretou um incremento da ordem de R$ 69,7 milhões. Alterações de premissas apresentaram um efeito apenas residual nesse crescimento.

Por outro lado, observaram-se ganhos no passivo decorrentes de encerramento de benefícios no exercício acima do esperado, variações cadastrais, movimentações de participantes e, também, ajustes de metodologia relacionados à mudança da consultoria atuarial ocorrida em 2024 (Mirador).

O resultado foi impactado positivamente pelo Ajuste de Precificação.

O Ajuste de Precificação foi apurado em R$ 58.848.168,00 positivo (correspondente à diferença entre o valor dos títulos públicos federais atrelados a índice de preços classificados na categoria “títulos mantidos até o vencimento”, calculado considerando a taxa de juros real anual utilizada na respectiva Avaliação atuarial (5,20%), e o valor contábil desses títulos).

O Ajuste de Precificação positivo foi deduzido do resultado deficitário acumulado (R$ 84.830.038,15), apurando-se um Equilíbrio Técnico Ajustado (ETA) de R$ 25.981.870,15, como segue:

O resultado da Avaliação Atuarial demonstra que, em 31-12-2024, o plano apresenta um déficit técnico acumulado (resultado contábil) de R$ 84.830.038,15, equivalente a 6,05% das provisões matemáticas. Considerando o ajuste de precificação de R$ 58.848.168,00, o equilíbrio técnico ajustado (ETA) permanece deficitário em R$ 25.981.870,15, o que equivale a 1,85% das provisões matemáticas.

Conforme disposto na Resolução CNPC nº 30/2018, o limite de tolerância de déficit técnico ajustado (ETA negativo) para o Plano Saldado é de R$ 79.233.008,87 em 31-12-2024, que corresponde a 5,65% das provisões matemáticas.

Portanto, não há obrigatoriedade de equacionamento do déficit técnico acumulado ajustado apurado no exercício de 2024 tendo em vista que este se encontra dentro do limite de tolerância permitido pela legislação aplicável, conforme demonstrado abaixo:

Déficit

Equacionado

Em 31-12-2024 o Déficit Equacionado do Plano Saldado é de R$169.082.563,52 (contra R$ 166.814.495 em 31-12-2023), sendo R$ 79.835.430,21 registrado em Operações Contratadas com os patrocinadores e R$ 89.247.133,31 em Provisões Matemáticas a Constituir.

A origem e as causas desse déficit remontam aos exercícios anteriores, como demonstrado a seguir:

Na Avaliação Atuarial de 31-12-2020 o PB Saldado apresentou Déficit Técnico Acumulado no valor de R$ 175.290.708.

Causas do Déficit Técnico do PB Saldado 2020: déficit originado, principalmente, pelo retorno dos investimentos abaixo da Meta Atuarial e pela variação das hipóteses atuariais, sendo as principais: (i) alteração da Taxa de Juros de 5,57% para 5,09%, acarretando um aumento do passivo em R$ 60,6 milhões; e (ii) alteração da Tábua de Mortalidade de AT-2000 suavizada em 10% para AT-2000 Basic suavizada em 30%, acarretando um aumento do passivo em R$ 71 milhões.

Também impactou na formação do déficit a sua evolução e a atualização cadastral, considerando a inflação do período e as movimentações da massa (impacto de aumento no passivo de R$ 38 milhões).

O retorno dos investimentos de 2020 foi de 6,67%. Esse percentual líquido da inflação anual de 5,45% (variação do INPC no ano de 2020) resultou em uma rentabilidade de 1,16%, inferior à hipótese da taxa real anual de juros de 5,57% utilizada na Avaliação Atuarial de 2019.

Naquela oportunidade não houve necessidade de equacionamento do resultado do exercício, conforme normas em vigor.

O valor do Déficit Equacionado apurado naquela Avaliação Atuarial de 2020 foi de R$ 61.142.383, cuja origem remonta ao processo de migração de 2014, ano no qual foi instituída a cobrança das respectivas contribuições extraordinárias.

Novos percentuais de contribuição extraordinária aplicados a partir de 01-04-2025 em substituição aos anteriormente praticados:

Plano de

Custeio 2025

O Plano de Custeio 2025 apresenta os percentuais de contribuição extraordinária do Plano de Equacionamento de Deficit aprovado, atualizados na Avaliação Atuarial de 2024 considerando, entre outros, o prazo remanescente de equacionamento de 10 anos e 11 meses em 31-12-2024.

* Incidente sobre o valor do benefício saldado

O Plano de Benefícios Saldado encerrou o exercício 2024 com

2.900 participantes

Adiante você confere outros detalhes sobre a Distribuição de Participantes por categorias, despesas com a Folha de Benefícios Previdenciários e Receitas Previdenciárias do Plano Saldado.

DISTRIBUIÇÃO DOS PARTICIPANTES

Ativos e Assistidos

Observação: estão incluídos os participantes autopatrocinados.

Confira nos gráficos a seguir a composição de cada grupo:

*Benefício Proporcional Diferido

BPD - AGUARDANDO BENEFÍCIO*

Observação: Estão incluídos os participantes em gozo

de auxílio doença e instituidores de pensão.

PARTICIPANTES ASSISTIDOS

PARTICIPANTES ATIVOS

Subtotal

270

Subtotal

16

Subtotal

2614

Confira no gráfico a seguir:

BPC: Benefício de Prestação Continuada

BPU: Benefício de Prestação Única

DESPESAS COM A FOLHA DE

Benefícios Previdenciários

Subtotal

122.341.488,82

RECEITAS

Previdenciárias

Confira nos gráficos a seguir a distribuição dos tipos de contribuição:

ATIVOS

ASSISTIDOS

AUTOPATROCINADOS

PATROCINADORES